Percentuale interesse e sconto

Percentuale interesse e sconto

Questo sito utilizza cookie, anche di terze parti. Se vuoi saperne di più leggi la nostra Cookie Policy. Scorrendo questa pagina o cliccando qualunque suo elemento acconsenti all’uso dei cookie.I testi seguenti sono di proprietà dei rispettivi autori che ringraziamo per l'opportunità che ci danno di far conoscere gratuitamente a studenti , docenti e agli utenti del web i loro testi per sole finalità illustrative didattiche e scientifiche.

Nozioni elementari

su

percentuale, interesse e sconto

per gli studenti dei corsi di

Scienza delle finanze, Economia aziendale e Politica economica

Le note che seguono sono un complemento della formazione giuridica ed economica dello studente.

All’esame lo studente è tenuto a dar prova di aver capito e di saper descrivere sommariamente i concetti (comprese le differenze) di percentuale; tasso di interesse e tasso di sconto; capitalizzazione semplice e capitalizzazione composta; rendita (periodica e aperiodica; a rate costanti e a rate variabili; vitalizia, perpetua); ammortamento di un debito, ammortamento francese; valore attuale e irr di versamenti a rate aperiodiche e variabili; rendimento dei titoli (bot, obbligazioni); economia delle compagnie di assicurazioni; sistemi (previdenziali) a capitalizzazione e a ripartizione. Deve, inoltre, conoscere i concetti giuridici e pratici elementari riguardo a: interesse, saggio legale, taeg, tan, teg, anatocismo, usura.

Le formule non sono richieste, salvo quelle relative a: calcolo della percentuale, interesse semplice, interesse composto, sconto commerciale, valore attuale con tasso di sconto composto.

Potrà essere chiesto di commentare una tabella tra quelle contenute in queste dispense.

Indice

1.-Percentuale

2.-Interesse e sconto

3.-Calcolo dell’interesse e dello sconto semplice e composto

3.1.-Capitalizzazione semplice e capitalizzazione composta

3.2.-Formule per il calcolo dell’interesse

a)Interesse semplice

b)Interesse composto

3.3.-Confronto tra capitalizzazione semplice e capitalizzazione composta

3.4.-Formule per il calcolo dello sconto

4.-Capitalizzazione e attualizzazione di flussi finanziari. Rendite e ammortamento

4.1.-Nozioni generali

4.2.-Formule canoniche (rendite periodiche a rate costanti posticipate)

4.3.-Rendite perpetue

4.4.-Applicazioni: calcolo del valore attuale e del montante

4.5.-Applicazioni: calcolo del rendimento (irr)

4.6.-Applicazioni: calcolo del rendimento dei bot

4.7.-Applicazioni: calcolo del rendimento di un’obbligazione

5.-Economia delle compagnie di assicurazioni. Sistemi a capitalizzazione e a ripartizione

5.1.-Nozione di matematica attuariale. Premio, riserve tecniche, probabilità, tavole di sopravvivenza

5.2.-Due esempi di calcolo del premio

5.3.-Sistemi previdenziali a capitalizzazione e sistemi previdenziali a ripartizione nella previdenza sociale

6.-Elementi di diritto

6.1.-Codice civile

6.2.-Saggio legale e saggio convenzionale

6.3.-Taeg, tan, teg

6.4.-Anatocismo

6.5.-Usura

1. Percentuale

1.1.-È un modo di misurare il rapporto di una parte al tutto. Il modo antico è la frazione, dove il tutto è al denominatore e la parte al numeratore: in ½, ¼, ⅜ ecc. 2, 4, 8 sono il tutto, 1 e 3 la parte.

Nel modo moderno il tutto è sempre fatto pari a 100 e la parte è espressa in per cento col simbolo %: ½ diventa il 50%, ¼ il 25%, ⅜ il 37,50%. La percentuale facilita il confronto: il confronto tra ¼ ⅜ (dove il primo è minore del secondo) richiede un calcolo ed è meno immediato del confronto tra i corrispondenti valori in percentuale e cioè tra 25% (¼) e 37,5% (⅜).

Altra rappresentazione moderna è quella decimale, da usare nel calcolo di espressioni: 50%=0,5; 25%=0,25; 37,5%=0,375 ecc.

Comunemente si arrotonda la percentuale a 1 o 2 decimali, essendo nella maggior parte degli usi sufficiente l’approssimazione a 1 millesimo, o a 1 decimillesimo.

parte |

tutto |

frazione |

percentuale |

decimale |

1 |

2 |

½ |

50,00% |

0,500000 |

1 |

4 |

¼ |

25,00% |

0,250000 |

1 |

8 |

1/8 |

12,50% |

0,125000 |

1 |

16 |

1/16 |

6,25% |

0,062500 |

1 |

32 |

1/32 |

3,13% |

0,031250 |

1 |

64 |

1/64 |

1,56% |

0,015625 |

1.2.-Il calcolo della percentuale di una certa quantità si fa moltiplicando la misura della quantità per la percentuale e dividendo il risultato per 100: 37,5% di 1500 = 1500x37,5:100 = 562,5. Nel calcolo, la percentuale è, dunque, un coefficiente.

1.3.-Si usa anche il computo in per mille, indicato col simbolo o/oo. Il calcolo è fatto come per le percentuali, salvo che la divisione avviene per 1000. È specialmente utilizzato per le commissioni (fees) e si accompagna, di regola, a un massimo e un minimo: il 2,50 o/oo con un minimo di 2 € e un massimo di 10 significa che qualunque acquisto farete pagherete comunque di commissioni non meno di 2 € e non più di 10 €.

2.-Interesse e sconto

2.1.-La nozione di interesse rientra nell’ambito generale della misura di successioni di variazioni di grandezze e del loro effetto cumulativo, rispetto a una grandezza base di partenza. Se la popolazione di una città passa da un anno all’altro da 22.000 a 23.500, si è verificato un aumento del 6,82% in un anno. Quanto al calcolo, l’interesse è una percentuale che tiene conto del tempo. Se per un prestito di 10.000 € per un anno vi chiedono 1.250 €, l’interesse è del 12,5% all’anno, cioè per la durata di un anno.

Interesse è ciò che un capitale (in simbolo: C) messo a frutto (o preso a prestito) renderà (o costerà) a una scadenza futura e il tasso d’interesse è il coefficiente che moltiplicato per il capitale in ragione del tempo dell’impiego misura il frutto alla scadenza. Il tasso di interesse era ed è ancora indicato in Italia con la lettera i. Il simbolo internazionale è r (dall’ingl. rate).

Montante (M) è la somma del capitale più l’interesse che sarà disponibile alla scadenza.

2.2.-Sconto è la deduzione fatta da un capitale dovuto a una scadenza futura per averne l’immediata disponibilità (o per liberarsi dall’obbligazione di pagare) e tasso di sconto è il coefficiente che moltiplicato per il capitale in ragione del tempo dell’impiego misura tale deduzione.

Valore attuale (VA) è la differenza tra il capitale dovuto a scadenza e lo sconto.

Anche per il tasso di sconto va specificato il periodo di applicazione e, in difetto, si intende che esso sia in ragione d’anno. Non ha però senso parlare di tasso di sconto anticipato o posticipato.

2.3.-Si ricordi che lo sconto è anche un contratto bancario (artt. 1858 e 1859 c.c.) con cui “la banca, previa deduzione dell’interesse, anticipa al cliente l’importo di un credito verso terzi non ancora scaduto, mediante la cessione, salvo buon fine, del credito stesso”.

2.4.-Per il risparmiatore, l’applicazione di un tasso di interesse è il modo per raggiungere l’indifferenza tra godimento immediato e godimento differito del risparmio finanziario. Per il prenditore di risparmio, l’interesse indica il costo del capitale monetario preso a prestito. Per chiunque, in un dato momento un certo tasso di sconto consente di scegliere tra riscuotere subito (o pagare subito) un capitale dovuto a una scadenza futura, oppure attendere fino alla scadenza. Da un altro punto di vista, comune a risparmiatore e prenditore, l’interesse è il fattore di equalizzazione che elimina il tempo e riporta alla stessa data, rendendole comparabili, somme dovute o da riscuotere in date diverse e, come tali, di per sé non comparabili, anzi obiettivamente beni diversi. Se la data-termine di equalizzazione è futura, si ha capitalizzazione, se è quella di oggi, si ha attualizzazione.

Attenzione!

Dire una percentuale del 5% è un concetto determinato, dire un tasso del 5% non lo è, senza la precisazione (chiedetela sempre e mettetela per iscritto) della durata e del momento di applicazione e del regime di capitalizzazione.

La specificazione del tempo è fondamentale: il 12,5% all’anno non è la stessa cosa del 12,5% al mese. Altra specificazione importante è il momento in cui l’interesse deve essere pagato: anticipato (al momento dell’erogazione del prestito, p.e.) o posticipato. Un 12,5% nominale, ma anticipato, è più oneroso per il debitore dello stesso 12,5% pagato posticipatamente. La capitalizzazione può essere semplice o composta (sulla capitalizzazione v. al paragrafo successivo). L’usuraio chiede solitamente interessi in misura apparentemente modesti, ma al giorno, o alla settimana. Un 5% alla settimana su 5.000 euro fa 5.250 euro dopo 7 giorni che, se non si rimborsa, diventano 6.077,53 euro in un mese e 63.214,04 euro in un anno, al tasso composto.

All’indicazione del tasso di interesse va sempre aggiunta la specificazione del periodo e del momento nel quale esso si applica e il regime di capitalizzazione (se semplice, composta, mista). Se queste specificazioni non sono presenti, il tasso si intende in ragione d’anno e l’interesse posticipato. La capitalizzazione composta (anatocismo) ha limitazioni di legge.

3.-Calcolo dell’interesse e dello sconto semplice e composto

3.1.-Capitalizzazione semplice e capitalizzazione composta

L’interesse e lo sconto altro non sono che una percentuale che tiene conto anche del tempo per cui si applica.

Ci sono due procedimenti principali con cui si computa l’interesse, detti regimi:

a)regime dell’interesse semplice, o della capitalizzazione semplice, in cui gli interessi non producono interessi e si sommano semplicemente via via al capitale iniziale. L’andamento del montante con la capitalizzazione semplice è rappresentato da una retta;

b)regime dell’interesse composto, o della capitalizzazione composta, in cui gli interessi prodotti in ogni periodo si sommano al capitale e producono a loro volta interessi. Questo procedimento di calcolo è detto dalla legge anatocismo (art. 1283 c.c.). L’andamento del montante con la capitalizzazione composta è rappresentato da una curva esoinenziale.

In questi regimi, la capitalizzazione non tiene conto di date convenzionali di calendario,k p.e. il fine mese o il 31 dicembre: un anno dal 1° agosto va fino al 1° agosto dell’anno successivo, senza liquidazione intermedia al 31 dicembre.

La pratica, segue, però il regime misto, in cui si tiene conto della scadenza di calendario (fine mese, fine trimestre, 31 dicembre) e applica, talvolta, il regime della capitalizzazione semplice per le frazioni d’anno e quello della capitalizzazione composta per gli anni interi. In banca per i conti correnti si applica la liquidazione trimestrale degli interessi e si applica la capitalizzazione. Altro regime è quello a capitalizzazione continua, utilizzato in matematica finanziaria e in economia.

La capitalizzazione continua, o istantanea, è un procedimento esponenziale rappresentato elementarmente dalla formula M = Ceδt dove δ è il tasso istantaneo pari a δ=logt(1+r) ed e è il numero di Neper. Il numero di Neper (individuato da John Neper, matematico scozzese, 1550-1617) è un numero trascendente (decimale, illimitato, non periodico: 2,71828…), calcolato in vari modi, che è alla base dei logaritmi naturali.

3.2.-Formule per il calcolo dell’interesse

a)Interesse semplice

Nell’interesse semplice quando il montante è proporzionale al capitale iniziale C e alla durata di impiego t. Il computo del frutto e del montante avviene con l’espressione seguente:

Frutto, cioè Interesse I =  per periodi inferiori all’anno;

per periodi inferiori all’anno;

Montante M = C+I = C+Crt =  per periodi inferiori all’anno,

per periodi inferiori all’anno,

dove  è detto fattore di capitalizzazione (semplice). L’andamento del montante in funzione del tempo t, dato il tasso r, è rappresentato da una retta.

è detto fattore di capitalizzazione (semplice). L’andamento del montante in funzione del tempo t, dato il tasso r, è rappresentato da una retta.

b)Interesse composto

Nel regime dell’interesse composto il montante è funzione esponenziale del capitale e della durata di impiego:

|

Interesse dopo t anni =

Montante di C dopo t anni =

dove  è detto fattore di capitalizzazione (composta).

è detto fattore di capitalizzazione (composta).

Tanto nelle fprmule dell’interesse semplice, quanto in quelle dell’interesse composto, t può indicare anche le frazioni d’anno: t= 2,2 denota 2 anni e 73 giorni essendo 73/365=0,2.

3.3.Confronto tra capitalizzazione semplice e capitalizzazione composta

Rispetto alla capitalizzazione semplice, la capitalizzazione composta è vantaggiosa per il creditore e svantaggiosa per il debitore per periodi superiori all’anno e viceversa per periodi inferiori all’anno. Un capitale di 1.000 € al 5% posticipato all’anno rende in nove mesi all’interesse semplice 37,50 € e all’interesse composto 37,27 €, al termine di cinque anni frutta, invece rispettivamente 250 € e 276,28 €. L’aumento in progressione geometrica del montante con capitalizzazione composta in corrispondenza all’aumento in progressione aritmetica del tempo, porta a risultati psicologicamente inaccettabili quando ci si spinga un po’ in là: 1.000 € preso a prestito al tasso composto del 5% diventa quasi 11.500 € dopo 50 anni, 131.501 dopo 100, quasi 17,3 milioni di € dopo 200 anni e supera i 299 miliardi di euro dopo 400 anni. Si veda il confronto della tabella a pagina seguente.

3.4. Formule per il calcolo dello sconto

1.-Anche nello sconto si applica l’attualizzazione semplice o composta.

L’attualizzazione semplice è solitamente usata dalla pratica per lo sconto di crediti a breve scadenza (inferiore all’anno), in specie per le cambiali. Si impiegano due procedimenti. Quello più diffuso è lo sconto commerciale, che consiste nel calcolare lo sconto applicando il tasso al valore nominale a scadenza del credito da scontare, tenuto conto del tempo mancante alla data di maturazione del credito stesso. Altro procedimento, poco o per niente applicato negli affari, per quello che se ne sa, è lo sconto razionale, suggerito dalla dottrina e detto anche sconto teorico e sconto semplice, che consiste nel calcolare lo sconto applicando il tasso alla somma scontata, cioè al valore attuale. Detto approssimativamente, nello sconto commerciale si paga anticipatamente l’interesse sul capitale che si rimborserà a scadenza, mentre nello sconto razionale l’interesse si paga posticipatamente insieme al rimborso del capitale ricevuto inizialmente.

Montante del capitale di 1.000 € al 5% |

|||

Durata |

Montante calcolato con |

Differenza |

|

Interesse semplice |

Interesse composto |

||

|

(a) |

(b) |

(c)=(b)-(a) |

Mesi 1 |

1.004,17 |

1.004,07 |

-0,09 |

Mesi 3 |

1.012,50 |

1.012,27 |

-0,23 |

Mesi 6 |

1.025,00 |

1.024,70 |

-0,30 |

Mesi 9 |

1.037,50 |

1.037,27 |

-0,23 |

Anni 1 |

1.050,00 |

1.050,00 |

0,00 |

Anni 5 |

1.250,00 |

1.276,28 |

26,28 |

Anni 10 |

1.500,00 |

1.628,89 |

128,89 |

Anni 15 |

1.750,00 |

2.078,93 |

328,93 |

Anni 20 |

2.000,00 |

2.653,30 |

653,30 |

Anni 25 |

2.250,00 |

3.386,35 |

1.136,35 |

Anni 50 |

3.500,00 |

11.467,40 |

7.967,40 |

Anni 100 |

6.000,00 |

131.501,26 |

125.501,26 |

Anni 200 |

11.000,00 |

17.292.580,82 |

17.281.580,82 |

Anni 400 |

21.000,00 |

299.033.351.248,84 |

299.033.330.248,84 |

2.-Lo sconto commerciale si calcola moltiplicando il valore nominale del capitale C per il tasso di sconto annuo unitario r prestabilito e per il tempo t e dividendo il risultato ottenuto per i giorni o i mesi in cui il tento t è espresso. Sarà quindi:

sconto commerciale:  .

.

in cui g = giorni e m = mesi.

P.e., posto un effetto di 5.000 € a tre mesi da scontare al tasso dell’8,5%, lo sconto da praticare con questo metodo è pari a  , che è l’importo liquidato al cliente (€ 5.000-106,25) portatore dell’effetto allo sconto, al lordo di commissioni e spese.

, che è l’importo liquidato al cliente (€ 5.000-106,25) portatore dell’effetto allo sconto, al lordo di commissioni e spese.

3.-Lo sconto razionale si calcola con le seguenti formule:

sconto razionale:

4.-Nei calcoli attuariali, specie per le durate superiori all’anno e in economia si impiega l’attualizzazione composta che consiste nel calcolo dello sconto (e, quindi, del valore attuale) a tasso annuo composto per il tempo intercorrente fra la data attuale e quella di scadenza dell’obbligazione pecuniaria. Si applicano le seguenti formule:

sconto composto:  ,

,

dove C è l’ammontare dell’obbligazione pecuniaria, r il tasso di sconto ed n il tempo intercorrente tra la data di calcolo dello sconto e quello di scadenza dell’obbligazione (n può assumere qualunque valore, anche decimale: p.e. n=1,5 denota che il periodo per il quale si calcola lo sconto è di un anno e mezzo).  è detto fattore di sconto. Non è utilizzato in pratica per le operazioni commerciali e bancarie di sconto a breve per la complessità del calcolo manuale.

è detto fattore di sconto. Non è utilizzato in pratica per le operazioni commerciali e bancarie di sconto a breve per la complessità del calcolo manuale.

4.-Capitalizzazione e attualizzazione di flussi finanziari. Rendite e ammortamento

4.1.-Nozioni generali

1.-Finora si sono considerati computi relativi a un’unica operazione di versamento (o di prelievo) di un capitale finanziario. Nella realtà della banca, delle assicurazioni, dei calcoli economici di investimento, è più comune compiere calcoli finanziari su più operazioni collegate e più o meno successive nel tempo (periodiche). Tipiche operazioni di questo genere sono le rendite e l’ammortamento di un debito.

Rendita è una serie di pagamenti futuri (le rate) dovuti per un dato periodo a fronte di un versamento iniziale di un capitale finanziario o della cessione o costituzione di un diritto. Le rendite sono un flusso temporale di valori e la matematica finanziaria consente di trattarle per compiere confronti e valutazioni di convenienza.

Le rendite possono essere periodiche quando le rate sono corrisposte a periodi di tempo uguali; aperiodica negli altri casi; a rate costanti per importo, o a rate variabili; possono corrispondersi per un periodo predeterminato (per esempio: 10 anni; rendita temporanea), per tutta la vita di un soggetto (rendita vitalizia; vitalizio) o in perpetuo (rendita perpetua). Possono essere anche anticipate o posticipate secondo che i versamenti sono compiuti all’inizio o alla fine di ogni periodo; immediate o differite, secondo che il primo periodo ha inizio al momento da cui si fanno partire i computi, oppure, rispettivamente, da una data successiva (rendita differita di p anni).

2.-Il codice disciplina la rendita perpetua (artt. 1861-1871 c.c.), la rendita vitalizia (artt. 1872-1881 c.c.) e distingue la rendita perpetua in rendita fondiaria (quella costituita mediante alienazione di un immobile) e in rendita semplice (quella costituita mediante cessione di un capitale). Nella previdenza sociale, rendita è la denominazione delle prestazioni patrimoniali continuative erogate dall’Inail a vario titolo nell’ambito dell’assicurazione obbligatoria contro gli infortuni sul lavoro e le malattie professionali.

4.2.-Formule canoniche (rendite periodiche a rate costanti posticipate)

1.-La matematica finanziaria fornisce formule sintetiche, basate sull’interesse composto, per le rendite periodiche temporanee e per le rendite periodiche perpetue, purché a rate costanti , che permettono di calcolare, dato un certo tasso, a)il valore attuale delle rate; b)il montante a scadenza di rata di importo prefissato; c)l’importo delle rate da versare per costituire a scadenza un capitale di un certo ammontare; d)la rendita di un capitale investito, ovvero la rata di ammortamento di un debito.

Le formule di b) e c) hanno senso solo per i versamenti di rate temporanee; per quelli perpetui il montante è infinito.

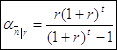

La formula di d) è  ed è impiegata specialmente per la determinazione del piano di ammortamento di un debito con rate costanti per capitale e interessi (metodo progressivo, o francese). I mutui concessi dalle banche in Italia sono solitamente rimborsati con un piano di ammortamento determinato con questo metodo a rate di importo costante (annuali, semestrali ecc.) comprensive di capitale e interessi. Lo stesso metodo è applicato dalle banche e dalle finanziarie per il rimborso a rate costanti mensili dei prestiti al consumo.

ed è impiegata specialmente per la determinazione del piano di ammortamento di un debito con rate costanti per capitale e interessi (metodo progressivo, o francese). I mutui concessi dalle banche in Italia sono solitamente rimborsati con un piano di ammortamento determinato con questo metodo a rate di importo costante (annuali, semestrali ecc.) comprensive di capitale e interessi. Lo stesso metodo è applicato dalle banche e dalle finanziarie per il rimborso a rate costanti mensili dei prestiti al consumo.

2.-Da queste formule (e dalle tavole che ne sono derivate) è possibile fare un certo numero di applicazioni, come la trasformazione della rendita di una specie in un’altra (per esempio di infinite annualità o a rate anticipate in una a periodo determinato e a rate posticipate); il calcolo del montante intermedio per l’estinzione anticipata (per esempio una rendita di trenta anni che si voglia estinguere al quindicesimo); la determinazione di un piano di rimborso di un debito in un certo numero di rate e un certo tasso (piano di ammortamento).

3.-Un esempio di un piano di ammortamento francese (progressivo con annualità costanti per capitale e interessi) in cinque anni di un mutuo di 1.000 in rate annuali al tasso del 5% posticipato è riportato nella tabella a pagina seguente.

|

Rata annuale |

Debito residuo a fine anno |

||

Anno |

Quota capitale |

Quota interessi |

Totale |

|

1 |

180,97 |

50,00 |

230,97 |

819,03 |

2 |

190,02 |

40,95 |

230,97 |

629,00 |

3 |

199,52 |

31,45 |

230,97 |

429,48 |

4 |

209,50 |

21,47 |

230,97 |

219,98 |

5 |

219,98 |

11,00 |

230,97 |

0 |

Totale |

1.000,00 |

154,87 |

1.154,87 |

|

Esistono altri modelli di piani di ammortamento: quello italiano, che prevede quote di capitale costanti (di conseguenza ogni anno diminuisce la quota di interessi e l’ammontare della rata), quello tedesco a quote di capitale costanti e a tasso di interesse anticipato e quello americano con quote di accumulazione (sinking fund) che annualmente vengono accantonate e investite in attività il cui frutto viene accantonato anch’esso per costituire un fondo con cui a scadenza si rimborsa il debito in unica soluzione.

4.3.-Rendite perpetue

Per le rendite perpetue a rate costanti si può determinare solo il valore attuale (o capitale iniziale), non il montante, infinitamente grande e, quindi, praticamente non misurabile. Il valore attuale della rendita perpetua è pari alla rata divisa per il tasso, entrambi espressi per lo stesso periodo.

Applicazione: le norme sull’affrancazione dai canoni enfiteutici, censi, livelli su beni immobili (art. 971 c.c.) prevedono che l’enfiteuta può diventare proprietario del fondo pagando al concedente una somma calcolata come la capitalizzazione del canone annuo sulla base dell’interesse legale e cioè dividendo il canone per il tasso di interesse legale (da esprimere in decimali nel calcolo: 2,5% diventa, p.e., 0,025). La stessa regola vale per le rendite perpetue (art. 1865 c.c.). Le leggi speciali limitano però la capitalizzazione a 15 volte il canone enfiteutico (art. 9 l. 18.12.1970, n. 1138).

4.4.-Applicazioni: calcolo del valore attuale e del montante

Rendite periodiche a rata costante sono una creazione contrattuale artificiale dell’uomo. Nella vita di tutti i giorni e, in specie, nelle operazioni finanziarie o economiche si ha a che fare con flussi di ricavi e di costi, di incassi e di pagamenti riferiti a una certa gestione che sono aperiodici e a rate di importo variabile. Il piano di un investimento in azioni comporta un costo iniziale, ricavi aperiodici per dividendi e diritti diversi, un ricavo finale con la vendita dei titoli, che può dare,quest’ultimo, capital gains oppure non, tutti di importo variabile nel tempo e nell’importo. Similmente avviene per i progetti di investimento. Non ci sono formule calcolare il valore attuale o il montante di questi piani. Il calcolo deve avvenire manualmente (agevolato peraltro oggi da Excel) applicando il tasso di interesse o di sconto prescelto ai singoli flussi. V. l’esempio nella tabella che segue, limitato a un flusso di incassi sessennale composto di rate periodiche (cioè incassate sempre alla stessa scadenza annuale), ma di importo variabile.

Flusso di incassi sessennale |

|||

Periodi |

Rate annuali |

Valore attuale |

Montante |

1 |

300,00 |

283,02 |

318,00 |

2 |

250,00 |

222,50 |

280,90 |

3 |

20,00 |

16,79 |

23,82 |

4 |

450,00 |

356,44 |

568,11 |

5 |

600,00 |

448,35 |

802,94 |

6 |

750,00 |

528,72 |

1.063,89 |

Totale |

|

1.855,83 |

3.057,66 |

4.5.-Applicazioni: calcolo del rendimento (irr)

1.-È anche possibile calcolare, sempre manualmente, il rendimento dell’investimento cercando il tasso che azzera la differenza tra valore attuale dei costi (ovvero dei pagamenti) e valore attuale dei flussi di ritorni.

Calcolo dell’irr per due investimenti |

|||||

|

Periodi |

Investimento A |

Investimento B |

Valore attuale |

|

|

Investimento A |

Investimento B |

|||

Investimento iniziale |

0 |

-2.500 |

-2.500 |

-2.500,00 |

-2.500,00 |

Flusso di ritorni |

1 |

100 |

600 |

96,12 |

563,90 |

2 |

150 |

600 |

138,60 |

529,97 |

|

3 |

200 |

600 |

177,63 |

498,08 |

|

4 |

250 |

600 |

213,43 |

468,11 |

|

5 |

300 |

600 |

246,19 |

439,94 |

|

6 |

350 |

0 |

276,08 |

0,00 |

|

7 |

400 |

0 |

303,29 |

0,00 |

|

8 |

450 |

0 |

327,98 |

0,00 |

|

9 |

500 |

0 |

350,29 |

0,00 |

|

10 |

550 |

0 |

370,38 |

0,00 |

|

Investimento iniziale |

|

|

|

-2.500,00 |

-2.500,00 |

Totale dei ritorni |

|

3.250 |

3.000 |

|

|

Valore attuale dei ritorni |

|

|

2.500,00 |

2.500,00 |

|

Tasso di attualizzazione = irr |

|

|

4,03297% |

6,40224% |

|

2.-Nell’esempio della tabella che precede si pongono a confronto due investimenti: A che promette un flusso di ritorni di importo crescente per 10 anni per un totale di 3.250 e B un flusso per soli 5 anni e per un minore importo di 3.000. Nelle ultime due colonne sono riportati i valori attuali degli investimenti iniziali e dei flussi di ritorni calcolati a un tasso tale che la somma dei flussi eguagli il valore dell’investimento. Nell’esempio questo tasso è del 4,03% circa per A e del 6,40% circa per B. Essi rappresentano l’internal rate of return, in sigla irr, tradotto in italiano con tasso di rendimento interno (ma anche in altri modi). Più alto è il tasso, maggiore è il rendimento dell’investimento. Nell’esempio della tabella, l’investimento B risulta più conveniente di A sebbene il totale dei ritorni non attualizzati di A sia superiore a quelli di B.

3.-L’irr è un metodo importante di valutazione degli investimenti, insieme a quello del valore attuale netto. L’irr è anche il metodo principe per il calcolo del rendimento dei titoli obbligazionari, per i quali assume la denominazione di rendimento effettivo alla scadenza.

4.6.-Applicazioni: calcolo del rendimento dei bot

1.-I buoni ordinari del Tesoro (bot, o bto) sono titoli simili a cambiali pagherò (come indica del resto la corretta denominazione in inglese Treasury bills) che il Tesoro dello Stato emette a un prezzo inferiore al nominale, cioè con uno sconto, con l’impegno di rimborsare il prezzo pieno alla scadenza di 3, 6 o 12 mesi (talvolta anche per periodi diversi, ma sempre per durate inferiori a 12 mesi). Essi sono la tipica e più antica forma di zero coupon bond, ossia di titolo a cedola nulla o a capitalizzazione integrale, il cui rendimento è dato dalla differenza tra prezzo di emissione, o di acquisto e prezzo di rimborso. Il rendimento in ragione d’anno può essere calcolato con la formula dell’interesse semplice posticipato (rendimento semplice dei bot) o con quella più complessa dell’interesse composto equivalente annuo posticipato (rendimento composto dei bot). In passato la prima era l’unica usata in pratica, essendo la seconda ardua da risolvere manualmente. Con la diffusione dei fogli elettronici e dei calcolatori tascabili il computo è automatico e anche il rendimento con l’interesse composto è diventato di uso corrente, a fianco di quello calcolato con l’interesse semplice e, all’estero, del tasso di sconto all’emissione.

2.-Rendimento semplice dei bot. Posto C = capitale a scadenza, d lo scarto di emissione (cioè lo sconto per il periodo di vita del bot), (C-d) = P prezzo pagato per l’acquisto, g i giorni di vita rimanenti del titolo, sarà  .

.

3.-Rendimento composto dei bot. Può calcolarsi calcolando r per iterazione nell’equazione implicita  .

.

N.B. 1.-I rendimenti così calcolati sono rendimenti lordi fiscalmente. I rendimenti netti si ottengono sostituendo, nelle formule, d(1-a) a d, essendo al’imposta sostitutiva espressa in numero decimale (attualmente la ritenuta è del 12,50%; il decimale corrispondente da inserire è 0,125).

N.B. 2.-Quando si consultano nelle riviste, nei bollettini, o nei giornali, rendimenti dei titoli si deve accertare con quale procedimento essi sono stati calcolati, tenendo presente che nelle pagine specializzate della stampa finanziaria quotidiana sono esposti per i bot e per tutti gli altri titoli a breve il rendimento semplice e non quello composto. Si noti che per tassi di sconto molto bassi come quelli attuali, non c’è differenza avvertibile a due decimali tra i due tipi di rendimento.

4.7.-Applicazioni: calcolo del rendimento di un’obbligazione

1.-Le obbligazioni sono titoli di credito (in inglese bonds) che rappresentano debiti di società o enti, rimborsabili gradualmente in un arco di tempo superiore al breve termine. Possono emettere obbligazioni lo Stato (nel qual caso la denominazione appropriata è quella di “titoli di Stato”), enti pubblici economici e non, società per azioni e società in accomandita per azioni, comprese le banche. Vengono emesse alla pari (cioè al valore nominale), sopra la pari o sotto la pari, secondo l’andamento dei tassi. Possono essere quotate in borsa, il che aumenta la loro possibilità di circolare tra i risparmiatori e la liquidità dell’investimento.

2.-Le obbligazioni ordinarie fruttano un interesse, in misura fissa e predeterminata (costante, ma anche crescente o decrescente di anno in anno) o indicizzata, pagato in cedole solitamente trimestrali, semestrali o annuali, ma anche con cadenze diverse. Può essere previsto anche un periodo di grazia in cui non si pagano cedole. La cedola può mancare del tutto (zero coupon bonds, obbligazioni a cedola zero) e allora il frutto è dato dalla differenza tra il valore nominale che verrà rimborsato a scadenza e il prezzo scontato, pagato all’emissione o in qualunque momento intermedio prima della scadenza, con lo stesso meccanismo dei bot. Nelle obbligazioni ordinarie il rimborso avviene a scadenza al valore nominale, determinando un capital gain o una capital loss secondo che il prezzo di sottoscrizione o di acquisto sia stato sotto o sopra la pari. Il rimborso può avvenire in unica soluzione a scadenza prefissata, oppure in modo graduale a estrazione secondo scadenze fissate dal piano di ammortamento. Può essere anticipato, se il regolamento di emissione lo prevede.

3.-Le obbligazioni possono aggiungere altri diritti al diritto all’interesse e al rimborso al nominale: una maggiorazione del rimborso, dei premi, oppure un’opzione di convertibilità in altri titoli, di regola in azioni (il diritto può essere un warrant, titolo autonomo che può essere venduto e può circolare da solo, indipendente dalle obbligazioni), ma anche in obbligazioni di altri tipo (passaggio da obbligazioni indicizzate a obbligazioni a tasso fisso: drop-lock bonds), ovvero essere indicizzate con un collegamento all’andamento di azioni, o di indici di azioni anche di particolari settori merceologici o di certi Paesi, o di panieri di blue chips (index-linked bonds).

4.- Le quotazioni, sono espresse in percentuale e non tengono conto, di regola, del rateo (o dietim) di interessi maturato per la cedola in corso. Per esempio, un titolo con cedole semestrali di 6 lire percento, godimento 1° gennaio e 1° luglio, acquistato il 31 luglio a 98,60, deve aggiungere 1,01087 lire per il rateo di interessi di 31 giorni su 184 della cedola semestrale (6x31/184 = 1,010870). Si dice, in tal caso, che la quotazione è a corso secco più interessi (98,60+1,01087). Alcuni, ma pochi titoli (per esempio le obbligazioni in valuta doppia) comprendono già nel prezzo il rateo di interessi e sono detti quotati tel quel (corso tel quel).

5.-Esistono diversi procedimenti di calcolo dell’indice di rendimento, con denominazioni differenti secondo gli autori, le piazze, gli uffici finanziari. La varietà di configurazione dei titoli (di cui si è detto ai numeri 2 e 3 che precedono) possono rendere incerti i termini futuri del cash flow al momento del computo. Può essere, perciò, che si debbano introdurre ipotesi limitatrici, oppure che il calcolo del rendimento sia fattibile solo a posteriori. Si riportano qui di seguito gli indici più generalmente usati.

6.-Rendimento nominale e rendimento immediato. Il calcolo del rendimento può tener conto solo della cedola corrente, in ragione d’anno, oppure di tutto il flusso di cassa, composto da cedole, valore di rimborso ed eventuali premi, atteso fino all’estinzione e secondo le varie scadenze. Tengono conto solo della cedola corrente il rendimento nominale e quello immediato. Il rendimento nominale, o facciale di un titolo è l’interesse corrisposto in un anno per 100 lire di valore nominale, ossia il tasso nominale annuo del titolo. Esso ha poco significato, a parte quello giuridico di definizione della cedola. Il rendimento immediato (o semplice; current yield) è la misura del reddito percentuale che si può ricavare annualmente da una somma investita in un prestito. Posto Q il prezzo di acquisto (all’emissione o successivamente) ed r la cedola annua, il rendimento immediato è  in %, che può essere adattato al caso di cedole semestrali, trimestrali, biennali ecc. con le formule dell’interesse semplice o dell’interesse composto.

in %, che può essere adattato al caso di cedole semestrali, trimestrali, biennali ecc. con le formule dell’interesse semplice o dell’interesse composto.

7.-Rendimento (medio) effettivo e rendimento (medio) effettivo alla prima data di estrazione. Quando si tiene conto di tutto il flusso di cassa (cash flow) atteso, si parla di rendimento effettivo, inteso come tasso interno di rendimento (internal rate of return, irr) ovvero il tasso composto che eguaglia il valore attuale di tutti i flussi futuri al costo di acquisto. Questo indice è detto rendimento (medio) effettivo (o rendimento a scadenza; yield to maturity). Quando il piano di rimborso prevede più estrazioni successive per tranches, si calcola un rendimento (medio) effettivo alla prima data di estrazione (yield to call; yield to first call) col medesimo procedimento del precedente, ma considerando solo i flussi di cassa che si riceveranno fino alla prima estrazione prevista dal piano di rimborso del prestito. Il computo è fatto come se l’obbligazione venisse estinta a tale data, sebbene l’evento sia solo probabile e non certo.

8.-Rendimento (semplice) approssimato alla scadenza. Una formula molto usata per calcolare un rendimento (semplice) approssimato alla scadenza è quello di dividere il cash flow medio per l’investimento medio. Posto che l’investitore tenga fino a scadenza il titolo e fatti Vr il valore di rimborso comprensivo di premi e capital gains, r le cedole in ragione d’anno, Q il prezzo di acquisto e t la durata rimanente del titolo, il rendimento approssimato alla scadenza viene calcolato con la seguente formula:  . È un indice piuttosto grossolano, dato che i futuri pagamenti non sono attualizzati ed è tanto meno affidabile quanto più aumenta la durata e la differenza tra Q e Vr .

. È un indice piuttosto grossolano, dato che i futuri pagamenti non sono attualizzati ed è tanto meno affidabile quanto più aumenta la durata e la differenza tra Q e Vr .

9.-La tabella che segue riporta un esempio di calcolo manuale del rendimento medio a scadenza nel caso più semplice di obbligazioni ordinarie settennali 3% della società Alpha emesse il 2 luglio 2004, che verranno rimborsate al nominale il 2 luglio 2011 e che fruttano una cedola semestrale posticipata ciascuna di 1,50%. Si suppone che l’acquisto sia avvenuto al prezzo di borsa di 102,50 con valuta 4 aprile 2005 e che si pensi, per ora, di tenerla in portafoglio fino alla scadenza. Il calcolo è semplificato esprimendo tutti termini in proporzione del valore nominale fatto uguale a 100.

Calcolo del rendimento a scadenza (irr) di un’obbligazione |

|||||

|

|

Incassi |

Pagamenti |

Giorni |

Valore attuale |

4.4.2005 |

acquisto |

|

-102,50 |

0 |

|

2.7.2005 |

cedola |

1,50 |

|

89 |

1,49 |

2.1.2006 |

cedola |

1,50 |

|

273 |

1,47 |

2.7.2006 |

cedola |

1,50 |

|

454 |

1,45 |

2.1.2007 |

cedola |

1,50 |

|

638 |

1,43 |

2.7.2007 |

cedola |

1,50 |

|

727 |

1,42 |

2.1.2008 |

cedola |

1,50 |

|

1000 |

1,39 |

2.7.2008 |

cedola |

1,50 |

|

1089 |

1,38 |

2.1.2009 |

cedola |

1,50 |

|

1362 |

1,35 |

2.7.2009 |

cedola |

1,50 |

|

1451 |

1,34 |

2.1.2010 |

cedola |

1,50 |

|

1724 |

1,31 |

2.7.2010 |

cedola |

1,50 |

|

1813 |

1,31 |

2.1.2011 |

cedola |

1,50 |

|

2086 |

1,28 |

2.7.2011 |

cedola |

1,50 |

|

2175 |

1,27 |

2.7.2011 |

rimborso |

100,00 |

|

2175 |

84,62 |

Totale valori attuali |

-102,50 |

|

102,50 |

||

Rendimento alla scadenza (irr) |

|

|

2,84% |

||

5.-Economia delle compagnie di assicurazioni. Sistemi a capitalizzazione e a ripartizione

5.1.-Nozione di matematica attuariale. Premio, riserve tecniche, probabilità, tavole di sopravvivenza

1.-La matematica finanziaria studia operazioni finanziarie in condizioni di supposta certezza. La sua applicazione tipica avviene nei contratti bancari. Lo studio di operazioni in cui si deve tener conto di rischi, cioè del verificarsi di eventi probabili, ma non certi, che hanno rilevanza economica diretta per la gente e che sono oggetto di contratti di assicurazione, è compiuto dalla matematica attuariale. Esempi di questi eventi sono la morte o la sopravvivenza a una certa data (per le assicurazioni sulla vita), l’incendio, il furto, l’invalidità, la morte, la responsabilità civile, l’infedeltà dei dipendenti e così via (per i rami elementari). Essi sono per l’uomo dei rischi che hanno una certa probabilità di verificarsi e, quando si verificano, si traducono in danni denominati sinistri nel linguaggio delle assicurazioni.

2.-Premio. In un contratto di assicurazione (art. 1882 c.c. e sgg.) un soggetto (assicuratore) si impegna, dietro pagamento di una somma detta premio, ad assumere i rischi che gravano su di un altro soggetto (assicurato) e a risarcirlo dei danni prodotti da un sinistro (assicurazioni dei rami elementari), o a pagare a lui o ai suoi eredi certe somme al verificarsi di un evento legato alla vita umana (assicurazioni sulla vita). La determinazione del premio è fatta partendo da una base di equità, nel senso che l’assicurato deve pagare in proporzione alla probabilità. Se S è l’ammontare del danno assicurato (o del capitale assicurato in caso di morte) e p la probabilità che l’evento si verificherà, il premio equo, denominato premio puro, sarà pari al prodotto di S per p (premio puro= S*p). Il premio così calcolato è inferiore a quello corrisposto dall’assicurato (premio di tariffa o premio lordo) nel quale al premio puro è aggiunto il caricamento, cioè oneri accessori che comprendono quote dei costi di gestione e di accantonamento a fronte di possibili sopravvenienze passive.

3.-Riserve tecniche. E’ caratteristico dell’attività assicurativa di avere uno sfasamento tra incassi e pagamenti alquanto superiore a quello di ogni altra attività (tra l’incasso del premio e il pagamento di quanto dovuto per il verificarsi dell’evento assicurato possono passare anche anni). I mezzi finanziari che ne risultano devono essere accantonati nella misura corrispondente agli impegni verso gli assicurati e danno origine alle riserve tecniche, la tipica voce che si legge nelle passività di bilancio delle compagnie di assicurazioni. Le riserve tecniche rappresentano il debito verso gli assicurati per premi incassati in anticipo per periodi di competenza di esercizi successivi (riserva premi), per sinistri che si sono verificati, ma che non sono stati ancora pagati (riserva sinistri) e per le somme accumulate in conto delle polizze vita ancora in essere e che contengono anche i frutti maturati su di esse (riserve matematiche). A fronte delle riserve tecniche compaiono, nel lato delle attività del bilancio, investimenti immobiliari e finanziari (titoli, prestiti e altro) appositamente costituiti. Concettualmente il meccanismo dell’assicurazione consiste, in continuo, nell’accantonare premi e frutti degli investimenti a copertura del debito verso gli assicurati nelle riserve tecniche, nella gestione proficua degli investimenti che corrispondono a queste riserve e, quando un debito verso gli assicurati viene a scadenza, nel pagarlo liquidando la quota corrispondente e precostituita di investimenti. L’amministrazione dei premi e dei sinistri è detta gestione industriale, quella delle riserve tecniche e degli investimenti è detta gestione finanziaria. Questo meccanismo differisce dal meccanismo a ripartizione consistente nel pagare quanto dovuto al verificarsi degli eventi con quanto si incassa dagli aderenti (pay as you go), ovvero nel ripartirne l’onere pro quota tra di loro, praticato dalle prime mutue operaie operanti su base volontaria.

4.-Probabilità. Il parametro p non è un valore qualsiasi contrattato tra le parti, ma una probabilità da calcolare obiettivamente con indagini statistiche sugli eventi da assicurare. La probabilità deve essere costante nel tempo e nel territorio (la probabilità di sopravvivenza degli uomini del 1900 è diversa a quella del 2000 ed è diversa quella di un sardo da quella di un inglese o un egiziano). Inoltre i rischi devono essere aleatori (non si assicurano eventi certi), svincolati dalla volontà delle parti del contratto, omogenei, stabili, di massa (cioè molto numerosi) e indipendenti tra loro. Quest’ultima caratteristica è è fondamentale per l’equilibrio economico dell’assicuratore il quale, raccogliendo moltissimi contratti su rischi tra loro indipendenti si avvantaggia della legge dei grandi numeri per cui al crescere del numero di grandezze aleatorie associate diminuisce la variabilità dell’aggregato e quest’ultimo tende al limite a trasformarsi in un fatto costante e certo, cioè privo di rischio. L’assicurazione, si ricordi, non è una scommessa. Se la probabilità non è conoscibile in questi termini, non ci si può assicurare contro il rischio.

5.-Tavole di sopravvivenza. Alla stima di p si giunge mediante l’elaborazione statistica di dati relativi alla frequenza degli eventi per singole classi di rischi omogenei, stabili e indipendenti. Il procedimento è abbastanza raffinato per le assicurazioni vita dove si utilizzano tavole demografiche compilate dall’Istat e riviste periodicamente a ogni censimento. Le tavole partono dal numero dei sopravviventi lx a una certa età x da un gruppo iniziale all’età 0 di 100.000 nati, da cui si ricavano una serie di indici, tra cui la probabilità di sopravvivenza dopo n anni (npx che si legge “p con x differito n”), la probabilità di morire entro n anni (nqx che si legge “q con x temporaneo n”) e la vita media ex. Per esempio, secondo la tavola di mortalità del 1999, su 100.000 nati giungono a 20 anni 98.842 maschi e 99.171 femmine, a 50 anni 94.483 maschi e 97.075 femmine. Da questi dati si ricava una probabilità di sopravvivenza per una persona di 20 anni fino a 50 (30p20)di (94.483/98.842)= 95,59% per i maschi e di (97.075/99.171)=97,88% per le femmine e, per contro, una probabilità di morte 30q20 rispettivamente del 4,41% e del 2,12%. Le tavole dànno anche la vita media restante ex che è di 56,77 anni per i maschi e di 62,79 anni per le femmine.

5.2.-Due esempi di calcolo del premio

1.-Si dànno due esempi di calcolo del premio puro che mostrano l’integrazione della matematica finanziaria nel computo attuariale. È necessario introdurre nel calcolo un tasso (tasso tecnico) col quale vengono capitalizzate in regime composto le somme pagate dagli assicurati e attualizzate le somme da corrispondere a scadenza dall’assicuratore. Tasso e tavole demografiche costituiscono le basi tecniche per la determinazione dei premi puri.

2.-Un maschio di 20 anni intende stipulare un contratto di assicurazione sulla vita pagando immediatamente un premio unico per riscuotere a 50 anni, se in vita, un capitale di 10.000 €. Conosciamo npx che è uguale a 0,9559. Il capitale assicurato sarà disponibile tra 30 anni e va quindi attualizzato con la formula che già conosciamo. Se il tasso tecnico è del 3% il valore attuale è 10.000*(1+0,03)-30=4.119,87 €. Il premio puro sarà quindi 4.119,87*0,9559=3.938,18 €.

3.-Si supponga ora il caso di un genitore che desidera stipulare una polizza in favore della figlia appena nata in modo che le sia erogata, a partire dal diciannovesimo anno di età, una rendita annua di 15.000 € per 8 anni, tanti quanti, egli stima, saranno necessari per conseguire la laurea e ultimare la specializzazione. È questo un caso di rendita differita temporanea, che si può considerare come un insieme di capitali differiti in modo da calcolare come somma dei premi per ciascun capitale il premio puro unico complessivo da pagare alla nascita della figlia. Il prospetto, riportato a pagina seguente, mostra il computo con un tasso tecnico del 3% Il premio puro unico complessivo da pagare è di 61.296,24 €.

Calcolo del premio puro di una rendita differita temporanea |

|||||

Anno |

Rata |

VA |

ln |

np0=ln/l0 |

Premio |

|

(a) |

(b=va di a) |

(c) |

(d) |

(e=b×d) |

|

(euro) |

|

|

(euro) |

|

0 |

|

|

100.000 |

|

|

19 |

15.000,00 |

8.554,29 |

99.202 |

0,99202 |

8.486,03 |

20 |

15.000,00 |

8.305,14 |

99.173 |

0,99173 |

8.236,45 |

21 |

15.000,00 |

8.063,24 |

99.144 |

0,99144 |

7.994,22 |

22 |

15.000,00 |

7.828,39 |

99.115 |

0,99115 |

7.759,11 |

23 |

15.000,00 |

7.600,38 |

99.086 |

0,99086 |

7.530,91 |

24 |

15.000,00 |

7.379,01 |

99.057 |

0,99057 |

7.309,42 |

25 |

15.000,00 |

7.164,08 |

99.027 |

0,99027 |

7.094,38 |

26 |

15.000,00 |

6.955,42 |

98.998 |

0,98998 |

6.885,73 |

Premio puro unico |

|

|

61.296,24 |

||

5.3.-Sistemi previdenziali a ripartizione e sistemi previdenziali a capitalizzazione nella previdenza sociale

1.-Le nozioni di sistema a ripartizione e di sistema a capitalizzazione sono oggi specialmente impiegati per specificare due diversi modi di gestire le assicurazioni sociali. Sistema a capitalizzazione indica un meccanismo di finanziamento simile a quello delle assicurazioni private. Assicurazioni sociali è un’espressione venuta in uso sul finire dell’Ottocento per indicare la copertura di determinati rischi propri dei lavoratori dipendenti e cioè gli infortuni sul lavoro, l’invalidità, la vecchiaia. Questa copertura era (ed è) giudicata di notevole interesse politico e sociale, ma difficile, o troppo onerosa da realizzare sul mercato delle assicurazioni private con contratti rimessi alla libera determinazione delle parti. Vale a dire, le assicurazioni sociali rimediano a un caso importante di fallimento del mercato. Sono state denominate “assicurazioni sociali” in quanto inizialmente si volevano gestite secondo il modello delle assicurazioni private, sebbene con la particolarità di essere, come tuttora sono, fondate sull’obbligatorietà, sulla non-contrattualità, sull’automaticità delle prestazioni (si tende a evitare che il mancato versamento dei contributi da parte del datore di lavoro pregiudichi i diritti del lavoratore), sul concorso importante di contributi dello Stato come terzo obbligato al pagamento di una parte del premio e, per le pensioni di invalidità e vecchiaia, sulla suddivisione formale dei premi, denominati contributi sociali, tra datori di lavoro e lavoratori (in generale nel rapporto di due a uno), sul calcolo di questi in proporzione alle retribuzioni indipendentemente dall’età. Tutto ciò allontana alquanto le assicurazioni sociali dal modello tecnico e giuridico delle assicurazioni private. Con l’estensione della copertura ad altri rischi e ad altre categorie sociali, è entrato nell’uso in Italia negli anni Trenta l’espressione previdenza sociale e, nel secondo dopoguerra, quella di sicurezza sociale, concetto ancora più ampio, in quanto presuppone un’assistenza generale ed estesa a tutti i cittadini, indipendentemente dall’essere, o dall’essere stato un lavoratore, dipendente o autonomo, o un suo familiare in certe condizioni. Esempi tipici di assistenza di questo genere sono le pensioni sociali (istituite nel 1969) e le prestazioni del Servizio sanitario nazionale italiano. La caratteristica della sicurezza sociale è, inoltre, di tendere a eliminare la contribuzione individuale e a sostituirla, come fonte di finanziamento dei servizi, con la fiscalità ordinaria (imposte e tasse), concentrando così l’onere genericamente e indistintamente solo sui contribuenti. Col passaggio alla previdenza sociale e, poi, alla sicurezza sociale l’originale sistema di finanziamento basato sulla tecnica delle assicurazioni è stato abbandonato, almeno in pratica, e si è passati alla ripartizione.

2.-Sistema a ripartizione. I due sistemi della capitalizzazione e della ripartizione sono specialmente riferiti alle assicurazioni sociali che erogano rendite o pensioni, ma sono applicabili a qualunque componente della sicurezza sociale che comporta la copertura di un rischio (p.e. disoccupazione, maternità, malattia). Negli Stati Uniti un sistema pensionistico a capitalizzazione è detto funded program e uno a ripartizione unfunded pay-as-you-go program, in sigla paygo. Nel sistema a ripartizione tutti i contributi, via via che vengono incassati, sono utilizzati per pagare le pensioni correnti (pay as you go) e le prestazioni individuali sono fissate per legge indipendentemente dai contributi corrisposti. Questo meccanismo non genera accantonamenti a riserve tecniche, ma soltanto un saldo di gestione, di segno positivo o negativo a seconda che i contributi sono superiori o inferiori alle prestazioni pagate. Aggiunto al crescente concorso finanziario dello Stato per la parte di fabbisogno non coperta dai contributi, quello a ripartizione è stato il sistema generalmente adottato in Europa nel secondo dopoguerra per realizzare i programmi di sicurezza sociale.

3.-Sistema a capitalizzazione. Nel sistema a capitalizzazione le rendite e le pensioni sono commisurate ai contributi versati nel corso dell’attività lavorativa e al rendimento ottenuto dal loro investimento (in pratica alla loro capitalizzazione con un tasso tecnico prefissato e uguale per tutti). I contributi incassati vengono accantonati e gestiti con un meccanismo del tutto simile a quello delle assicurazioni private e cioè con la costituzione di riserve a fronte di investimenti con cui si predispongono i capitali necessari al pagamento delle prestazioni quando queste dovranno essere liquidate. Nelle gestioni pensionistiche (se l’organizzazione contabile dell’ente previdenziale è attrezzato per farlo) a ogni assicurato corrisponde un conto individuale che registra i contributi e gli interessi capitalizzati e che viene chiuso con la liquidazione della pensione. La l. 8.8.1995, n. 335 (art. 1, n.6) prescrive che a ogni assicurato deve essere inviato, con cadenza annuale, un estratto conto che indichi le contribuzioni effettuate, la progressione del montante contributivo e le notizie relative alla posizione assicurativa.

4.-La scelta della capitalizzazione è raccomandata dalle organizzazioni internazionali (Ocse, Banca mondiale), preoccupate degli effetti esplosivi dei sistemi a ripartizione sui disavanzi pubblici. Negli Stati Uniti, il progetto tanto discusso e osteggiato di “privatizzazione” del sistema pensionistico voluta dall’attuale Amministrazione Bush significa solo il passaggio dall’attuale sistema a ripartizione (paygo) a uno a capitalizzazione (funded program) obbligatorio (mandatory), basato su conti individuali. Il ritorno alla capitalizzazione è stato disposto con le riforme degli anni Novanta, specialmente con quella disposta dalla l. 8.8.1995 n. 335 (nota come Riforma Dini) relativa al sistema pensionistico obbligatorio e complementare ed è operativo per gli assicurati Inps per i lavoratori soggetti al metodo contributivo di calcolo della pensione (neoassunti dal 1°.1.1996) e misto (lavoratori che al 31.12.1995 avevano un’anzianità contributiva inferiore a 18 anni, per la pensione da calcolare sui contributi versati dal 1°.1.1996).

5.-Esempio di applicazione del metodo contributivo. La pensione Inps determinata col metodo contributivo viene calcolata applicando un coefficiente di trasformazione al montante contributivo individuale maturato. Il coefficiente di trasformazione è una percentuale legata all’età della persona, ovvero, meglio detto, inversamente correlato alla vita media statisticamente restante al momento del pensionamento. La percentuale è, quindi, crescente al crescere dell’età. Il coefficiente è determinato e pubblicato dal Ministero del lavoro ogni dieci anni, in corrispondenza alla revisione delle tavole di sopravvivenza da parte dell’Istat. Il montante contributivo individuale è la somma dei contributi versati a nome del pensionando che ogni anno, l’ultimo escluso, viene rivalutata a un tasso di capitalizzazione calcolato dall’Istat e pari alla variazione media quinquennale del prodotto interno lordo nominale. La media viene calcolata dall’Istat col metodo dell’interesse composto e il periodo quinquennale su cui misurare il pil è quello immediatamente precedente l’anno da rivalutare.

6.-Elementi di diritto

6.1.-Codice civile

1.-Il codice civile include gli interessi del capitale nella categoria dei frutti civili, in un insieme eterogeneo che comprende i canoni enfiteutici, il corrispettivo delle locazioni, le rendite vitalizie e ogni altra rendita (art. 820, 3° comma c.c.). Come tutti i frutti civili, essi si acquistano giorno per giorno, ma in ragione della durata del diritto (art. 821, 2° comma c.c.). A differenza dei frutti naturali, il cui ammontare è incerto e può anche essere nullo, la misura dei frutti civili e, in particolare, dell’interesse, è fissata dalla legge o dal contratto, indipendentemente dal beneficio che il debitore trae dal bene goduto o dalla somma dovuta.

2.-L’interesse decorre per legge nelle obbligazioni pecuniarie: i crediti liquidi ed esigibili di somme di denaro producono di diritto interessi, salvo patto contrario o diversa disposizione della legge (art. 1282 c.c.).

3.-Salvo consenso del creditore, il pagamento fatto in conto di capitale e di interessi (e, comunque, i rimborsi di cui non sia specificata la destinazione) deve essere imputato prima agli interessi (art.1194 c.c., 24 comma).

6.2.-Saggio legale e saggio convenzionale

1.-Il saggio legale dell’interesse è la somma di danaro dovuta per legge e nella misura da questa fissata. Stabilito del 5% in ragione d’anno dall’art. 1284 del codice civile del 1942, è stato elevato al 10% dalla l. 26.11.1990, n. 353 (con decorrenza 16.12.1990). La l. 23.12.1996, n. 662 (collegato alla finanziaria del 1997) ha attribuito al Ministro dell’Economia e delle Finanze il potere di modificare la misura dell’interesse legale.

2.-La variazione nel tempo dell’interesse legale a partire dal 1942 è riportata nella seguente tabella.

dal |

al |

interesse legale |

provvedimento |

21.04.1942 |

15.12.1990 |

5% |

Codice civile |

16.12.1990 |

31.12.1996 |

10% |

l. 26.11. 1990, n. 353 |

01.01.1997 |

31.12.1998 |

5% |

l.23.12.1996, n. 662 |

01.01.1999 |

31.12.2000 |

2,5% |

d.m. 10.12.1998 |

01.01.2001 |

31.12.2001 |

3,5% |

d.m. 11.12.2000 |

01.01.2002 |

31.12.2003 |

3% |

d.m. 11.12.2001 |

01.01.2004 |

|

2,5% |

d.m. 1.12.2003 |

3.-La misura degli interessi convenzionali deve essere pattuita per iscritto, se superiore a quella legale; altrimenti essi sono dovuti nella misura legale. Se sono convenuti interessi usurari la clausola è nulla e non sono dovuti interessi (art. 1815 2° comma, c.c.).

6.3. Taeg, isc, tan, teg

1.-Taeg è acronimo di tasso annuo effettivo globale (ingl.: annual percentage rate of charge-aprc ma anche apr; fr. taux annuel effectif global-taeg). Si tratta di un concetto introdotto nelle legislazioni europee a tutela del consumatore dalle direttive 87/102/CEE e 90/88/CEE in materia di credito al consumo, recepite nell’ordinamento del nostro Paese dalla l. 19.2.1992, n. 142 (art. 19, comma 2). La materia è disciplinata, inoltre, dagli artt. 122-124 del d.lg. 01.09.1993, n. 385 (testo unico delle leggi in materia bancaria e creditizia). Il taeg è definito dal d.m. del Tesoro 8.7.1992 come il tasso che rende uguale, su base annua, la somma del valore attuale di tutti gli importi che compongono il finanziamento erogato dal creditore alla somma del valore attuale di tutte le rate di rimborso, calcolato con una formula dell’irr. Formula e criteri (compresi i costi da includere nel computo) sono precisati dallo stesso decreto. Va indicato con due cifre decimali e va specificato, insieme al relativo periodo di validità, in tutti gli annunci pubblicitari e le offerte, effettuati con qualsiasi mezzo, con cui un finanziatore dichiara il tasso d’interesse, o altre cifre concernenti il costo del credito.

2.-Isc è acronimo di indicatore sintetico di costo dei mutui e degli altri finanziamenti erogati dalle banche e dagli intermediari finanziari iscritti nell’elenco generale di cui all’articolo 106 del testo unico bancario. Il concetto è stato introdotto dalla delibera del Cicr (Comitato interministeriale per il credito ed il risparmio) 4 marzo 2003 e attuato con provvedimento del Governatore della banca d’Italia 25 luglio 2003 sulla trasparenza bancaria, che ha stabilito che l’ics si calcola conformemente alla disciplina sul taeg.

3.-tan è acronimo di tasso annuo nominale.

4.-Teg è acronimo di tasso effettivo globale, base di riferimento del limite oltre il quale gli interessi sono sempre usurari e si configura il reato di usura. La legge fissa attualmente il limite pari al teg aumentato del 50%. Il teg è regolato dalla l. 7.3.1996, n. 108 (disposizioni in materia di usura) che ha modificato l’art. 644 c.p. e che prevede all’art. 2 che il Ministro del Tesoro rilevi trimestralmente il tasso effettivo globale medio, comprensivo di commissioni, di remunerazioni a qualsiasi titolo e spese, escluse quelle per imposte e tasse, riferito ad anno, degli interessi praticati dalle banche e dagli intermediari finanziari iscritti negli elenchi tenuti dall’Ufficio italiano dei cambi e dalla Banca d’Italia, nel corso del trimestre precedente per operazioni della stessa natura. I valori medi sono pubblicati nella gazzetta ufficiale.

6.4.-Anatocismo

1.-Anatocismo è la denominazione giuridica della capitalizzazione degli interessi dovuti sul capitale per farli produrre, a loro volta, interessi. Il codice civile italiano (art.1283) ammette il principio che, in mancanza di usi contrari (usi normativi in senso tecnico, secondo l’art. 1 delle disposizioni sulla legge in generale, preliminari al c.c.), gli interessi possano produrre nuovi interessi purché siano scaduti, siano dovuti per almeno sei mesi e ne sia fatta domanda giudiziale (con decorrenza dal giorno della domanda), oppure sia stata stipulata una convenzione posteriore alla scadenza. Solo la convenzione anteriore alla scadenza è nulla, ma la norma si applica solo in mancanza di usi contrari. La legge consente l’anatocismo per le operazioni del Bancoposta e della Cassa Depositi e Prestiti.

2.-Anatocismo nei contratti bancari. La capitalizzazione degli interessi, attivi passivi, viene generalmente adottata nei rapporti bancari. Fino al 1999 il periodo di scadenza convenzionale per i conti correnti ai fini della capitalizzazione era trimestrale per gli interessi a debito e annuale per gli interessi a credito del cliente, secondo le “Norme uniformi bancarie” elaborate dall’Associazione bancaria italiana, in vigore dal 1952. La giurisprudenza dagli anni Novanta ha dichiarato l’illegittimità di questa pratica giudicandola contraria alle disposizioni del Testu unico delle leggi bancarie del 1993 e vessatoria nei confronti del contraente debole (il correntista) al quale gli interessi a credito venivano corrisposti in un’unica soluzione a fine anno, contrariamente alla disciplina comunitaria sulla concorrenza. Ha inoltre deciso che le “Norme uniformi bancarie” sono accordi di cartello fra istituti di credito, non usi normativi in senso tecnico. Esse, quindi, non sono richiamate dall’art. 1283 là dove si vieta l’anatocismo “in mancanza di usi contrari”. Il legislatore è dovuto intervenire modificando il testo unico bancario con l’art. 25 del d.lg. 4.08.1999, n. 342 che demanda al Comitato interministeriale per il credito e il risparmio di stabilire modalità e criteri per la produzione di interessi sugli interessi maturati nelle operazioni poste in essere nell’esercizio dell’attività bancaria. La questione dell’anatocismo bancario è stata esaminata e decisa in modo conforme a partire dal 1999 dalla Cassazione, di recente anche dalle Sezioni Unite della Cassazione con sentenza 07.10 - 04.11.2004, n. 21095. Chi ha interesse alle questioni dell’anatocismo può vedere anche la sentenza della Corte costituzionale v. 425 del 17.10.2000 che ha dichiarato illegittimo costituzionalmente un altro comma dell’art. 25 del d.lg. 4.8.1999, n. 342 che sanava, a vantaggio delle banche, l’anatocismo degli interessi a debito del cliente per il periodo anteriore.

6.5.-Usura

Delitto contro il patrimonio previsto dall’art. 644 c.p. L’originale formulazione del codice Rocco è stata profondamente modificata prima con l’art. 11 quinquies, d.l. 8.6.1992 n. 306, conv., con modificazioni, dalla l. 7.8.1992 n. 356 e, poi, con l’art. 1 comma 1, l. 7.3.1996 n. 108, che ne ha fissato le linee vigenti. Il reato di usura è la condotta di chi si fa dare o promettere, a titolo di corrispettivo per una prestazione di denaro o di altra utilità (qualsiasi reato a prestazioni corrispettive), interessi o altri vantaggi usurari (art. 644 comma 1 c.p.). Sono previste tre fattispecie di questo reato. a) sono usurari gli interessi che superano il limite stabilito dalla legge; il parametro di riferimento (art. 2 l. 7.3.1996, n. 108) è variabile e viene fissato nel tasso effettivo globale medio (teg, di cui si è detto al § 6.3.2) risultante dall’ultima rilevazione pubblicata sulla gazzetta ufficiale relativamente alla categoria di operazioni in cui il credito è compreso, aumentato del 50%; b)sono anche usurari gli interessi che, pur se inferiori al limite predetto, risultano sproporzionati rispetto al valore della prestazione e siano dati o promessi da un soggetto che si trovi in condizioni di difficoltà economica e finanziaria avuto riguardo alle concrete modalità del fatto e al tasso medio praticato per operazioni similari; c)èreato anche la mediazione usuraia; in questo modo si tutela la vittima del reato anche nei confronti di chi si sia adoperato per metterlo in contatto con l’usuraio. In caso di condanna, la legge dispone la confisca obbligatoria dei beni che costituiscono prezzo o profitto del reato ovvero di somme di denaro, beni e utilità di cui il reo abbia la disponibilità anche per interposta persona per un importo pari al valore degli interessi o egli altri vantaggi o compensi usurari, salvi i diritti della persona offesa dal reato alle restituzioni e al risarcimento dei danni.

Note correntemente come assicurazioni contro i danni o dei rami danni. Sono dette “elementari” in quanto originariamente riguardavano solo eventi legati ai quattro elementi (acqua, aria, terra, fuoco).

Per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali, oggi gestita dall’Inail, i contributi sono a carico del datore di lavoro e variano secondo la pericolosità del lavoro svolto, sono cioè commisurati al rischio.

Da non confondere col concetto di protezione sociale, definito come “tutti gli interventi, di organismi pubblici o privati, intesi a sollevare le famiglie e individui dall’insorgere di un insieme definito di rischi o bisogni, purché ciò avvenga in assenza sia di una contropartita equivalente e simultanea da parte del beneficiario, sia di polizze assicurative stipulate per iniziativa privata dello stesso beneficiario” (Sistema europeo delle statistiche integrate della protezione sociale, Sespros 96).

Fonte: www.giuriss.it/Nozioni_elementari.doc

Aggiornato al martedì 11/04/2006

Autore del testo: non indicato nel documento di origine

Percentuale interesse e sconto

Visita la nostra pagina principale

Percentuale interesse e sconto

Termini d' uso e privacy